发布日期:2024-11-30 22:22 点击次数:161

恒信证券是国内领先的综合性证券公司,其配资业务享有盛誉。平台提供灵活的配资方案,杠杆倍数最高可达10倍,满足不同投资者的需求。恒信证券拥有雄厚的资金实力和完善的风控体系,为投资者提供安全可靠的配资服务。

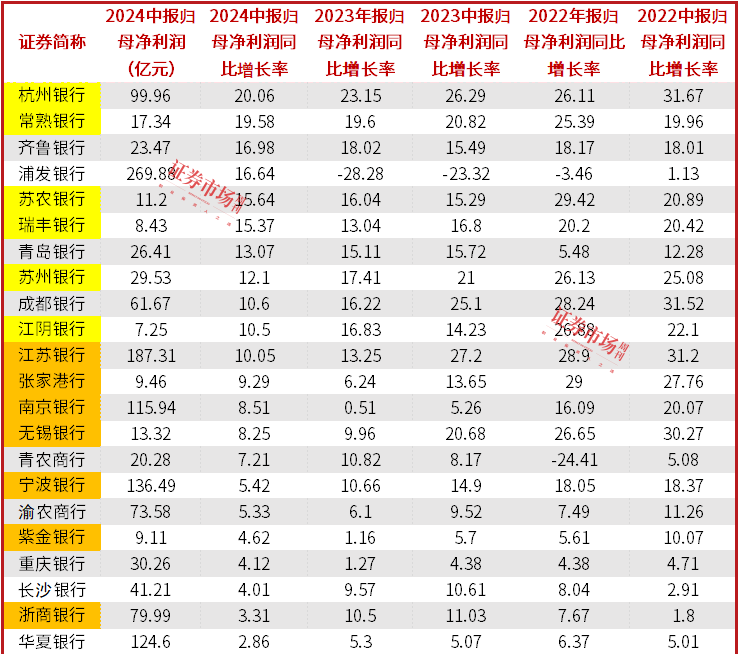

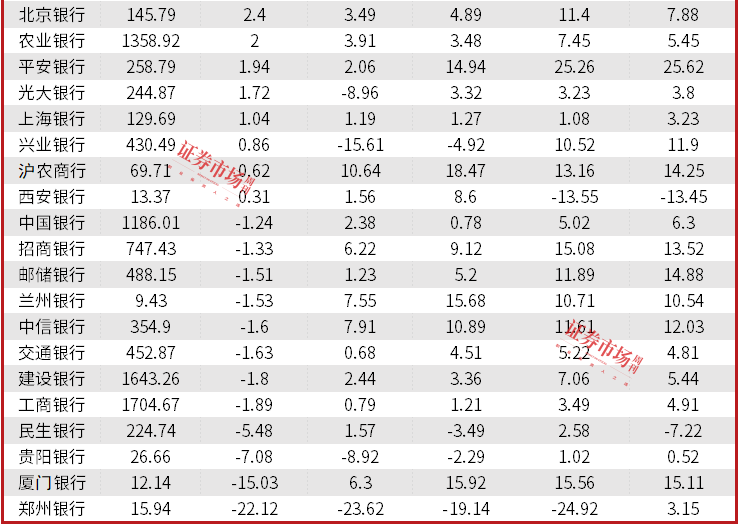

专业配资公司复盘今年上半年42家A股上市银行业绩表现,江浙区域银行表现抢眼。

根据本刊的统计,按照2024年中报归母净利润增长率排名,42家A股上市银行排名前10中,江浙区域银行占据了6席,分别是杭州银行、常熟银行、苏农银行、瑞丰银行、苏州银行和江阴银行。

这几家银行2024年年中的归母净利润增长都超过了10%,尤其是杭州银行和常熟银行的归母净利润增长均在20%左右。

同时如果按照上半年归母净利润增长率,对全部42家银行进行排名,江浙区域银行全部处于前半部分。

到底是什么为这些银行带来了如此快速增长?

计提拨备是高业绩的底气

按照2024年上半年归母净利润增速来看,杭州银行和常熟银行2023年和2024年上半年均为42家A股上市银行前两名。

今年上半年,杭州银行实现营业收入193.40亿元,同比增长5.36%,实现归母净利润99.96亿元,同比增长20.06%。

在营业收入增长5%的情况下,归母净利润增长超过20%,拨备覆盖率做出了重要的贡献。

截至6月30日,杭州银行的拨备覆盖率为545.17%,较2023年末的561.42%下降16.25个百分点。根据半年报,杭州银行上半年共计提信用减值损失30亿元,而2023年上半年计提信用减值损失40.54亿元,2024年上半年同比少计提了10亿元。而2024年上半年,杭州银行的归属股东净利润同比增长16.7亿元,减少的信用减值损失计提贡献了大部分。

今年上半年,常熟银行实现营业收入55.06亿元,同比增加5.91亿元,增幅12.03%。实现归属于上市公司股东的净利润17.34亿元,同比增2.84亿元,增幅19.58%。

相比于杭州银行,常熟银行的营业收入同比增长率与归母净利润同比增长率之间的差距明显更小。且,今年上半年,常熟银行并没有减少拨备覆盖率。

截至6月30日,常熟银行的拨备覆盖率为538.81%,较年初提升0.93个百分点。拉长周期来看,其2022年和2023年拨备覆盖率分别为536.77%和537.88%,近两年基本保持了拨备覆盖率的稳定。

另外,本刊统计了自2022年中报以来的五期中、年财报,除了杭州银行和常熟银行均位于归母净利润增长率前十名,另外四家银行也分别四次或者五次位于前十名。

其中,瑞丰银行、苏州银行的归母净利润增长率连续5次处于增长前十名。

瑞丰银行今年上半年营业收入21.74亿元,较上年同期增长14.86%;实现归属于上市公司股东的净利润8.43亿元,较上年同期增长15.37%。

与此同时,瑞丰银行增加了拨备计提力度。财报显示,瑞丰银行上半年信用减值损失为8.3亿元,相较于2023年同期的5.71亿元,同比增长了45.41%。拨备覆盖率为323.79%,较年初上升19.67个百分点 。

苏州银行今年上半年实现营业收入63.88 亿元,比上年同期增长1.18 亿元,增幅1.88%;实现归属于母公司股东的净利润29.53亿元,比上年同期增长3.19亿元,增幅12.10%。截至上半年,苏州银行的拨备覆盖率为486.8%,较2023年底的522.77%下滑了36个百分点。

苏农银行和江阴银行分别在四期财报中排名前十。

今年上半年,苏农银行实现营业收入22.76亿元,同比增长8.59%,归属于母公司股东的净利润11.2亿元,同比增加 15.64%。拨备覆盖率为442.87%,相对年初的452.85%下滑约10个百分点。

同期,江阴银行实现营业收入21.74亿元,归母净利润7.25亿元,营业收入与归母净利润分别实现5.46%和10.50%的增长。今年上半年,江阴银行计提信用减值损失8.97 亿元,拨备覆盖率435.25%,较年初提高25.7百分点。

银行业内人士对本刊表示,拨备覆盖率正是银行在形势较好的时候为自己储备的池子,在经济或者经营出现波动的时候可以通过释放储备来平滑业绩。

上述六家银行中,包括营收和归母净利增长率区别较大的杭州银行、苏州银行、和苏农银行的拨备覆盖率都有所降低。但是这几家银行的拨备覆盖率依然很高。其中,杭州银行的拨备覆盖率依然全A股银行最高,达到545%,苏州银行和苏农银行的拨备覆盖率也分别达到486.8%和442.87%,仍大幅高于A股上市银行的平均数304.7%。

常熟银行的净利润增长主要来自于业绩本身。其拨备覆盖率仅次于杭州银行,在上市银行中排名第二。

瑞丰银行和江阴银行则增加了拨备计提。依然实现了归母净利润10%以上的增长。这两家银行的拨备覆盖率也相对较低,其中瑞丰银行仅略高于平均值。

同时,这几家银行的不良率均低于行业均值。如截至6月30日,杭州银行的不良贷款率 0.76%,苏州银行的不良贷款率 0.84%,与上年末持平;常熟银行的贷款不良率 0.76%,较年初上升 0.01 个百分点。此外,苏农银行、江阴银行、瑞丰银行的不良贷款率分别为0.91%、0.98%、0.97%。

就拨备覆盖率能够为归母净利润做出的贡献来看,高覆盖率的银行未来依然能通过释放拨备为业绩带来缓冲。

表1 江浙区域银行资产质量一览表(单位:%)

数据来源:Wind

与此同时,另外六家江浙区域银行,江苏银行、张家港银行、南京银行、无锡银行、宁波银行、紫金银行和浙商银行,2024年上半年的归母净利润增长率排名中,也均处于42家A股上市银行的前半部分,尤其是前四家银行,归母净利润均实现8%以上的增长。

常熟银行利息净收入增长显韧性

从市值规模来看,江浙区域银行多为中小银行,成长韧性凸显。

以常熟银行为例,2024年上半年,在行业净息差收缩了15个基点,大部分银行利息净收入处于下滑的状态下,常熟银行的利息净收入为46.02亿元,同比增长了6.1%。

同时,常熟银行的存贷款并没有出现超乎寻常的增长,甚至贷款增幅并不大。财报显示,2024年上半年常熟银行总贷款额2389.34 亿元,较上年末增加164.95 亿元,增幅7.42%。总存款2827.6亿元,较年初增348.22亿元,增幅14.04%。其贷款增幅低于多数银行。

需要关注的是,常熟银行的净息差达到2.79%,相较于2023年年底的2.86%,下降0.07%。而国家金融监督管理总局数据显示,上半年商业银行净息差为1.54%,半年下滑了0.15%。

能够做到如此高的净息差的原因,或许可以从常熟银行的贷款结构找到答案。根据半年报,常熟银行单户1000万元及以下贷款余额1740.76 亿元,占总贷款之比72.85%,贷款户数54.82万户,占比99.67%;涉农贷款余额1554.01亿元,占总贷款之比65.04%,贷款户数40.88万户,占比74.33%。

财通证券分析师刘斐然表示,常熟银行深耕普惠小微客群,形成独具特色的“常农商微贷模式”,具备差异化竞争能力。

杭州银行的利息净收入上半年也实现了小幅增长。根据半年报,杭州银行利息净收入119.67亿元,同比增长0.46%。杭州银行的贷款和存款都出现10%以上的增长,其中贷款和垫款总额9013.33亿元,较上年末增长11.68%;存款总额 11516.70 亿元,较上年末增长10.18%。

其他几家银行的净利息收入则相对处于负增长状态。

上半年,瑞丰银行的利息净收入为15.16亿元,同比减少2.45%。苏州银行利息净收入41.50 亿元,较上年同期减少3.04%。就苏州银行而言,上半年存贷款也出现了10%以上的增长,其中,存款余额较上年末增加14.13%,贷款余额较上年末增加10.81%,但其净息差为1.48%,较上年同期下降0.26%。

此外,苏农银行上半年利息净收入14.32亿元,同比减少7.04%。江阴银行利息净收入14.12亿元,也同比下滑9.25%。截至6月30日,江阴银行存款总量达1479.56 亿元,较年初增幅 6.28%,贷款总量达1228.07亿元,较年初增幅6.46%。

多数银行营收大头来自非利息收入

今年上半年,除了常熟银行和杭州银行的利息净收入为业绩做出较大贡献,其他银行的净利润增长更多来自于非利息净收入的贡献。

如尽管杭州银行的利息净收入实现了增长,但更多的增长来自于非利息收入。杭州银行上半年非利息净收入73.73 亿元,同比增长14.43%。非利息净收入占营业收入比重为38.12%,较上年同期上升3.02个百分点。

瑞丰银行也在财报中明确表示,营收增长主要为非利息净收入稳步增长。财报显示,瑞丰银行的非利息净收入为6.57亿元,同比增长94.42%,主要为投资收益增加;投资收益为5.36亿元,同比增长213.87%,主要系处置其他债权投资的投资收益增加。

苏州银行非利息净收入22.38 亿元,较上年同期增加2.48亿元,增幅12.45%。苏农银行非利息净收入8.43亿元,同比增长51.97%。

此外,常熟银行非利息净收入也实现了较快增长,上半年为9.04亿元,同比增长56.59%。主要源自手续费及佣金净收入、投资收益的增加。其中,手续费及佣金净收入为0.19亿元,去年同期为-0.01亿元;投资收益9.17亿元,同比增长95.96%。不过常熟银行的非利息净收入占比更低,仅占全部营收的16.7%。

总体来看,上半年多数银行的非利息收入的增长主要是得益于上半年债券市场的表现,但后续能否持续亮眼表现,仍需关注市场动态。

表2 A股上市银行最近3年归母净利润增长情况(单位:%)

数据来源:Wind

(文中提及个股仅作举例分析,不作投资建议。)